智能BI平台 Agent BI

SmartBI AIChat

一站式ABI平台

SmartBI Insight

智慧数据运营平台

SmartBI Eagle

电子表格软件

SmartBI Spreadsheet

联系我们: 400-878-3819

联系我们: 400-878-3819

行业解决方案

覆盖金融、制造、医疗、政府、零售等主流行业

联系我们: 400-878-3819

联系我们: 400-878-3819

服务与支持

思迈特软件提供多种自动和人工服务方式,为您的产品使用和项目保驾护航

投诉热线:199-2645-9486

投诉邮箱:complain@smartbi.com.cn

国内领先的商业智能 BI 和 AI 应用厂商

Agent BI实践的先行者与引领者

疫情加速金融科技变革,银行未来在这5个方面发力就对了!

发布时间:2020-03-30 游览量:6025

2020年开春,一场突如其来的新冠疫情使整个中国经济遭受了前所未有的剧烈冲击,有多家知名餐饮连锁企业表示现金流撑不过三个月;A股开市第一天遭遇大幅度暴跌和千股跌停,银行板块近8%的跌幅更是多年罕见。可谓一份疫情,十分恐慌。

这场疫情,注定会是金融科技发展历程中的一个历史性事件,全民“居家隔离”的状态给未来金融科技发展带来新的预示,一场金融科技发展的危与机正在酝酿之中。

一、危机来袭:新冠疫情对银行业影响

对银行而言,疫情的影响集中于银行业务系统的抗压性和管理系统的高效性。银行内部管理系统多,权限分散,难以实现集中式管理。再加上部分系统数据集中度不高,无法实现跨系统、跨库快速取数,这些都将大大影响需求业务的工作效率。

那么,如何利用金融科技提高智能风控能力,加强线上服务能力,将成为银行提高核心竞争力,在危机中寻求转机,在变化中实现发展的必要手段。

二、制胜法宝:一站式平台应用

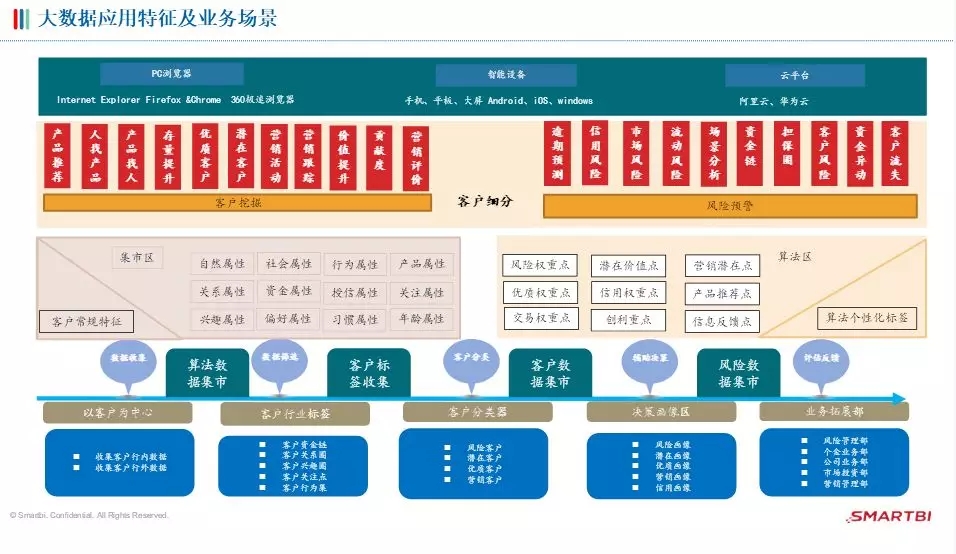

在后疫情时代,“零接触银行”的技术变革正呼啸而来。全在线数字化业务流程是银行必须的,也值得考虑的选项。随着线上业务的数据量剧增,建立一站式大数据应用分析平台将成为各个银行简化数据使用流程,提高数据使用效率的必要手段。 一站式大数据应用分析平台具有功能强大、上手快、易用易操作、维护简单、需求反应快等优点,实现多管理系统开发与维护实现多管理系统开发与维护在一个平台内即可同时实现报表分析、数据可视化、自主探索、移动协同、机器学习等功能。

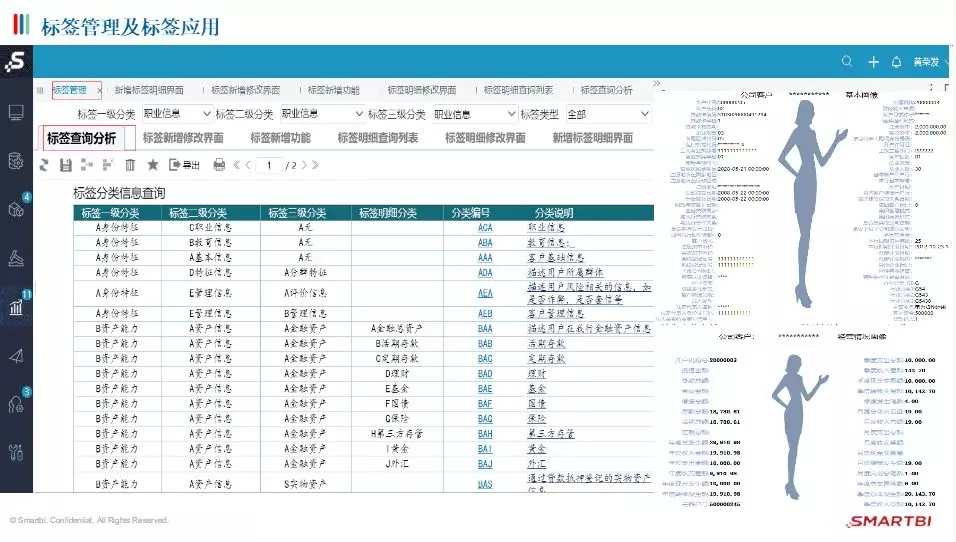

三、攻守之道:建立客户标签,推动精准营销

特殊时期对于精准分配金融资源的要求比常规时期更为迫切,银行唯有建立统一的客户标签体系,才能在极短的时间内对成批量的客户及客户需求状况做到实时而精准的识别,精准区分哪些信贷需求具有最高的疫情相关度,把信贷资源精准投放到关键地方。

为此,银行首先需要借助大数据技术做出更高质量的用户画像,实现产品纯参数化配制,根据规范的客户标签分类,快速将标签与使用场景结合,以便在营销战略上做好更精准、更具差异化的用户群定位。

四、创新之道:利用人工智能,提升风险管控

此次疫情更深远的启示是,银行需要借助大数据技术和人工智能、机器学习能力真正落实“全面风险管理”,提升对“黑天鹅”和“灰犀牛”突发事件的企业级风险应对能力。由被动式需要客户提供大量风险审核材料,转变成主动进行风险监控测试,提升银行业务经营水平和风险管理能力。

提升应对突发事件能力,主要取决于实时智能的“全面风险管理”能力。业务人员可以通过客户标签将客户分为风险客户、潜在客户、优质客户、营销客户,并根据客户画像辅助决策,提升宏观风险、中观风险和微观风险的智能侦测、预判、预警和预控能力。

另外,通过智能营销投放,精准地发掘更多细分渠道资源,并通过技术手段实现对各种渠道实时、动态、高效地组合,提高营销命中率和转化率。

五、协同之道:梳理指标体系,辅助高管决策

银行高管要及时掌握全行经营状况,才能良好地协调、管理金融资源。为此,银行需要有完备的指标体系和管理驾驶舱。以指标体系及管理方法促进科技与业务的融合,精准高效落地管理驾驶舱应用,分层、分级维护指标及其口径、维度、分析方法、数据源及其相互间的关系,满足用户对指标的管控、查询、分析等多样化场景。

基于指标地缘、指标与维度及分析方法之间的关系完成指标数据智能分析,规则化驱动管理提示,实现决策支持的主动化、智能化。

六、酝酿变革:“我的数据我做主”将成未来王者

银行业务人员的需求往往需要通过IT技术人员来实现,但是IT响应不及时,极大影响了业务效率。因此数据分析和报表软件“小白化”,让业务人员通过简单易用的工具真正实现我的数据我做主,让数据快速回归业务,才是银行提升效率的王者手段。

银行业本就该运用移动互联网、大数据、人工智能等技术提升数字普惠金融服务水平,所以并不是疫情创造了变革趋势,只不过是疫情成为催化剂加速了变革趋势而已。

当大多数人还在观望时,变革已经开始;当他们观望好准备开始时,变革已经结束。在风口上顺势而为,方能成为未来银行的王者。

联系我们

联系我们 在线咨询

在线咨询 企微咨询

企微咨询